V posledných rokoch sme boli svedkami výraznej nestability na akciových trhoch. Udalosti ako pandémia COVID-19, rastúca inflácia, či zmeny úrokových sadzieb, ako aj technologický pokrok významne ovplyvnili trhové dianie. Mnohé indikátory signalizujú dlhodobé zvýšenie volatility. Mali by sme sa teda pripraviť na obdobie vyššej nestability? V tomto článku, ktorý sme pre vás z Wonderinterest Trading LTD pripravili, si vysvetlíme, ako vlastne volatilitu meriame a pozrieme sa ako sa dá celá situácia analyzovať.

V posledných rokoch sme boli svedkami výraznej nestability na akciových trhoch. Udalosti ako pandémia COVID-19, rastúca inflácia, či zmeny úrokových sadzieb, ako aj technologický pokrok významne ovplyvnili trhové dianie. Mnohé indikátory signalizujú dlhodobé zvýšenie volatility. Mali by sme sa teda pripraviť na obdobie vyššej nestability? V tomto článku, ktorý sme pre vás z Wonderinterest Trading LTD pripravili, si vysvetlíme, ako vlastne volatilitu meriame a pozrieme sa ako sa dá celá situácia analyzovať.

Faktory ovplyvňujúce volatilitu

Od roku 2020 trhy zažili množstvo udalostí, ktoré zvýšili volatilitu a stres pre investorov. Pandémia COVID-19 priniesla obrovskú neistotu, ktorá výrazne ovplyvnila globálne trhy. Dlhodobé obavy o makroekonomický vývoj, rastúca inflácia a prepad akcií v roku 2022, spôsobený zvyšovaním úrokových sadzieb a energetickou krízou, ešte viac zvyšovali volatilitu. Najnovšie obavy zahŕňajú možné zastavenie súčasného rastu technologických akcií, ktorý je spojený s rozvojom umelej inteligencie, a očakávané zníženie úrokových sadzieb.

Ako meriame volatilitu?

Na to, aby sme správne pochopili súčasné dianie v technologickom sektore, musíme najskôr chápať volatilitu, ktorú je možné idikovať prostredníctvom rôznych metód technickej analýzy. Pre lepšiu ilustráciu použijeme ako príklad akcie spoločností Nvidia a Meta Platforms.

Parameter č.1: Smerodajná odchýlka

Primárnym ukazovateľom Smerodajná odchýlka, ktorá vyjadruje priemernú odchýlku ceny akcie od priemernej hodnoty počas určitého obdobia. Čím vyššia je táto hodnota, tým väčšia je volatilita na trhu. Ide o štatistický nástroj, ktorý nachádza široké uplatnenie aj vo finančnej analýze, v praxi sa však bežne nevyužíva, aj keď sa nájdu výnimky ako je napríklad technický ukazovateľ Bollingerove pásma.

Parameter č.2: Beta

Praktickejším a zároveň významným ukazovateľom volatility je Beta, ktorá meria pohyby ceny akcie v porovnaní so širším trhom, tzv. benchmarkom, zvyčajne indexom S&P 500. Beta s hodnotou 1 znamená, že akcia má volatilitu podobnú tej, ktorú má celý trh. Ak hodnota S&P 500 klesne, akcia s betou 1 pravdepodobne zaznamená podobný pokles.

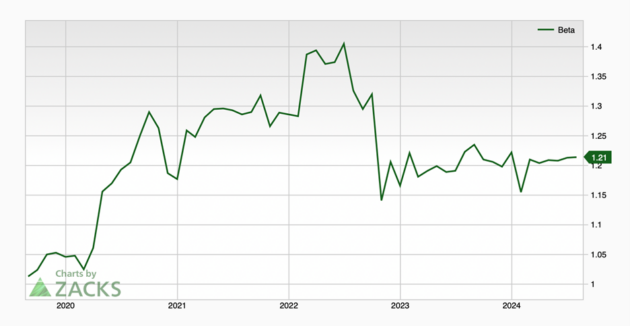

Stabilnejšie akcie, napríklad akcie verejnoprospešných služieb (vodárne, elektrárne), majú betu nižšiu ako 1, čo signalizuje nižšiu volatilitu v porovnaní s trhom. Počas 21. augusta 2024 sa táto hodnota pohybovala na úrovni 0,1. Naopak, akcie v rýchlo sa rozvíjajúcich odvetviach, najmä v technologickom sektore, majú často betu vyššiu ako 1, čo naznačuje vyššiu volatilitu a teda budú stúpať viac a klesať menej ako index. Pre lepšiu ilustráciu – počas rovnakého obchodného dňa v druhej polovici augusta sa beta technologického sektora pohybovala na hodnote aktuálne 1,9. Konkrétne, Akcie Nvidie dosahovali hodnotu Bety 1,68 a akcie Meta Platforms 1,21. Beta s hodnotou 0 indikuje, že podkladový cenný papier nemá trhovú volatilitu. V tomto prípade je dobrým príkladom hotovosť, pokiaľ neuvažujeme o inflácii.

Miera kolisania ceny akcii NVIDIA je vysoka

Graf: Vývoj Bety spoločnosti Nvidia (Zdroj: https://www.zacks.com/stock/chart/NVDA/fundamental/beta )

Miera kolisania ceny akcii Microsoft je nadpriemerna

Graf: Vývoj Bety spoločnosti Meta Platforms (Zdroj: https://www.zacks.com/stock/chart/META/fundamental/beta)

Parameter č.3: Index volatility VIX

Ďalším dôležitým ukazovateľom volatility je index VIX, známy aj ako „index strachu“. VIX je ukazovateľom očakávanej volatility na akciovom trhu, založeným na opciách indexu S&P 500, a je vypočítavaný a zdieľaný v reálnom čase burzou CBOE. Hodnoty nad 20 spravidla signalizujú zvýšenú volatilitu v najbližších 30 dňoch, zatiaľ čo hodnoty medzi 13 a 19 sú považované za indikátor nižšej volatility. Jeho hodnota dosahovala 21. augusta hodnotu 15, čo znamená, že trh očakával nižšiu volatilitu.

Vyvoj indexu strachu VIX

Vzťah medzi rizikom, výnosom a volatilitou

Medzi rizikom a výnosom existuje pozitívna korelácia (vzťah, pri ktorom sa obe premenné pohybujú rovnakým smerom) s jedným dôležitým upozornením: neexistuje záruka, že prijatie vyššieho rizika povedie k vyšším výnosom. Naopak, vyššie riziko môže viesť k väčším stratám. Investície s nižším rizikom majú spravidla nižší potenciál zisku, zatiaľ čo investície s vyšším rizikom majú vyšší potenciál zisku, ale aj vyšší potenciál strát.

S rizikom a výnosom pozitívne koreluje aj volatilita. Vyššie riziko je často spojené s vyššou volatilitou investícií. Preto sú technologické akcie oveľa volatilnejšie v porovnaní s defenzívnymi akciami verejnoprospešných služieb. Vyššia volatilita znamená, že volatilnejšie akcie môžu priniesť potenciálne väčšie straty, ale aj potenciálne vyššie zisky.

Volatilita v technologickom sektore zostáva zvýšená

Nie je jednoduché určiť, ktorý z týchto faktorov najviac prispel k zvýšenej volatilite. Z analýzy indexu VIX však môžeme vidieť, že po poklese inflácie sa volatilita trhu vrátila na predpandemickú úroveň. Avšak volatilita v technologickom sektore zostáva zvýšená a napríklad v ETF fonde Technology Select Sector SPDR Fund, ktorý sleduje technologický sektor, vykazuje dlhodobo rastúci trend. Tento rast je výsledkom vysokých ziskov spoločností, ktoré sa premietli do výrazného rastu cien akcií v tomto sektore.

Vývoj ceny akcií a beta hodnoty spoločnosti technologického sektora SPDR (Zdroj: Yahoo Finance)

Graf: Vývoj ceny akcií a Bety technologického sektora SPDR (Zdroj: Yahoo Finance)

Vývoj ceny akcií a beta hodnoty spoločnosti verejnoprospešného sektora SPDR (Zdroj: Yahoo Finance)

Graf: Vývoj ceny akcií a Bety verejnoprospešného sektora SPDR (Zdroj: Yahoo Finance)

Zisky prekonávajú ostatné sektory

Aj keď sme od roku 2020 zažili množstvo udalostí, ktoré zvýšili volatilitu v technologickom sektore, za aktuálnym nárastom stojí najmä vysoká ziskovosť technologických spoločností, ktorá dlhodobo výrazne prekonáva ziskovosť ostatných sektorov indexu S&P 500. Ak by došlo k poklesu ich ziskovosti, môžeme očakávať aj pokles volatility ich akcií, aj keď tá by pravdepodobne zostala nad priemerom celého trhu.

Celá debata | RSS tejto debaty